Chapitre 5

TD 2

Pourquoi et comment réglementer les banques ?

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Doc. 1Quel aléa moral pour les banques ?

Les banques importantes sont couvertes par le principe du Too big to fail [« trop grosses pour faire faillite »] : elles sont tentées d'adopter des comportements très risqués car en cas de réussite, elles bénéficient de gains substantiels alors qu'en cas de perte, elles sont aidées par la puissance publique, qui estime que leur faillite ferait courir un risque trop grand à l'ensemble des agents. Un tel comportement opportuniste est possible car il est très difficile d'évaluer de l'extérieur le risque pris par les banques et la banque centrale ne peut ainsi qu'imparfaitement limiter les prises de risque […]. Le concept d'aléa moral est indispensable pour comprendre la crise économique qui a débuté en 2007 et ce pour deux raisons majeures. Tout d'abord, les banques ont été incitées à être peu regardantes sur la qualité des crédits qu'elles octroyaient car elles pouvaient les céder à des investisseurs à travers des opérations de titrisation. Les banques ne supportaient ainsi pas le risque découlant des prêts octroyés. Le sommet du G20 de Pittsburgh en 2009 en a conclu qu'il fallait réduire l'aléa moral sur les marchés financiers. Une des propositions du sommet est que les banques à l'origine d'une opération de titrisation conservent une fraction des prêts accordés les plus risqués.

1. Groupe des pays les plus riches au monde, composé de 19 pays plus l'Union européenne (même si des pays de l'UE, comme la France, siègent aussi en leurs noms).

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Questions

Étape 1. Définir et comprendre le texte.

1. Rappelez ce qu'est la situation d'aléa moral.

L'aléa moral fait partie des défaillances de marché

2. Quel est le lien entre l'aléa moral et le principe du « too big to fail » ?

Les banques « too big to fail » ne peuvent faire faillite et sont protégées quoi qu'il arrive.

Étape 2. Comprendre l'intérêt de la réglementation.

3. Comment la proposition du G20 pourrait-elle réduire le problème de l'aléa moral ?

L'aléa moral est lié à la prise de risque. Diminuer les risques, c'est réduire l'aléa moral.

1. Rappelez ce qu'est la situation d'aléa moral.

L'aléa moral fait partie des défaillances de marché

2. Quel est le lien entre l'aléa moral et le principe du « too big to fail » ?

Les banques « too big to fail » ne peuvent faire faillite et sont protégées quoi qu'il arrive.

Étape 2. Comprendre l'intérêt de la réglementation.

3. Comment la proposition du G20 pourrait-elle réduire le problème de l'aléa moral ?

L'aléa moral est lié à la prise de risque. Diminuer les risques, c'est réduire l'aléa moral.

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Titrisation :

Opération par laquelle une banque peut faire sortir un actif risqué de son bilan pour le « transformer » en titres en apparence moins risqués.

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Doc. 2Comment réglementer les banques ?

La crise financière et économique de 2007-2009 est un exemple de réalisation du risque systémique. [….] La faillite de la banque d'investissement américaine Lehman Brothers, le 15 septembre 2008, a marqué un tournant majeur dans la crise, à la suite duquel les tensions sur les marchés financiers ont atteint leur paroxysme. Elle a déclenché une crise de confiance profonde et généralisée mettant en doute la solvabilité des institutions financières et provoquant le blocage des marchés de capitaux et du marché monétaire interbancaire. […] La politique macroprudentielle a été développée dans le but explicite et principal d'assurer la stabilité de l'ensemble du système financier et d'éviter la constitution ainsi que la matérialisation du risque systémique.

1. Capacité de rembourser ses dettes.

2. Ensemble des mesures dont l'objectif est d'empêcher un blocage du système bancaire. Les règles de prudence sont alors imposées non pas banque par banque mais en prenant en compte le système bancaire dans son ensemble.

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Questions

1. Comment la faillite d'une banque peut-elle créer des difficultés pour l'ensemble des autres banques ?

2. Quelles mesures visent à contenir le risque systémique ?

2. Quelles mesures visent à contenir le risque systémique ?

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Risque systémique :

Situation où les difficultés d'un acteur peuvent conduire à des difficultés pour tous les autres.

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

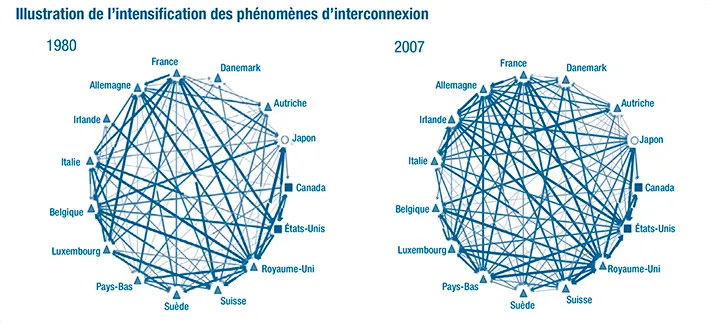

Doc. 3Des banques de plus en plus liées entre elles ?

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Questions

1. Comment a évolué le réseau bancaire mondial entre 1980 et 2007 ?

2. Comment cette évolution a-t-elle pu augmenter le risque systémique ?

3. Comment cette évolution a-t-elle pu augmenter l'aléa moral ?

2. Comment cette évolution a-t-elle pu augmenter le risque systémique ?

3. Comment cette évolution a-t-elle pu augmenter l'aléa moral ?

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

Pour conclure

Ressource affichée de l'autre côté.

Faites défiler pour voir la suite.

Faites défiler pour voir la suite.

À l'aide de l'exemple de l'aléa moral ou du risque systémique, montrez qu'il peut être important de mettre en place une réglementation plus importante pour les banques.

Enregistreur audio

Une erreur sur la page ? Une idée à proposer ?

Nos manuels sont collaboratifs, n'hésitez pas à nous en faire part.

j'ai une idée !

Oups, une coquille